この記事を監修したのは

鈴木康也先生

公認会計士・税理士

上場会社から中小企業、ベンチャー企業まで幅広い顧客を対象に、コンサルティング業務、税務業務を通じて顧客の成長支援に携わっている。

妊娠や出産でもらえるお金や免除されるお金については、たくさんの情報がありますが、意外と見落としがちなのが産休・育休中に支払う「住民税」のこと。

産休・育休期間の中はその他の税などの支払いは免除になることが多いのですが、「住民税」だけは産休・育休期間も納めることになっています。産休・育休に入った後で、お住まいの市区町村から納付書が届くので、知らずにいると急な通知とまとまった金額に驚いてしまうケースも多数。

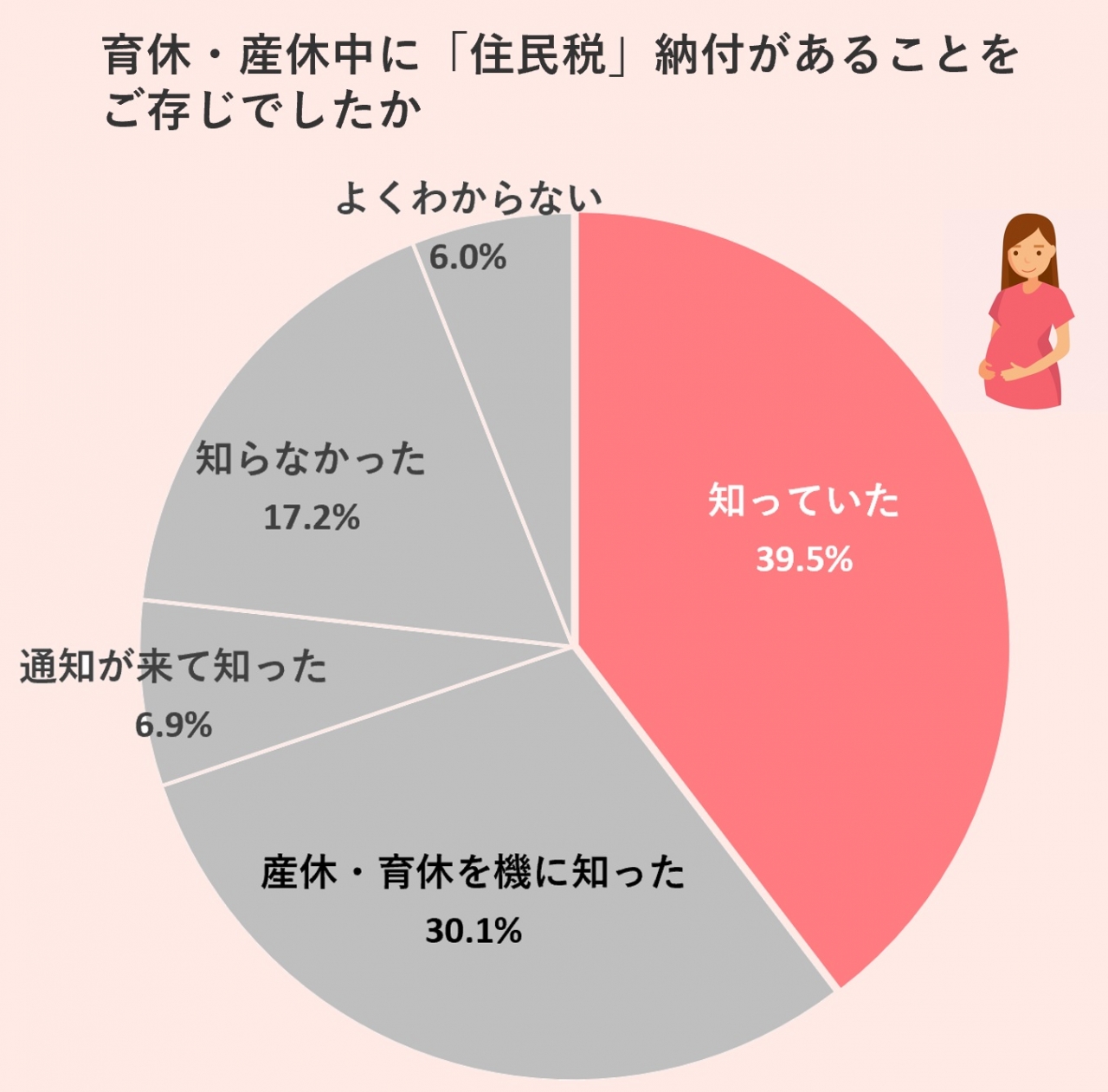

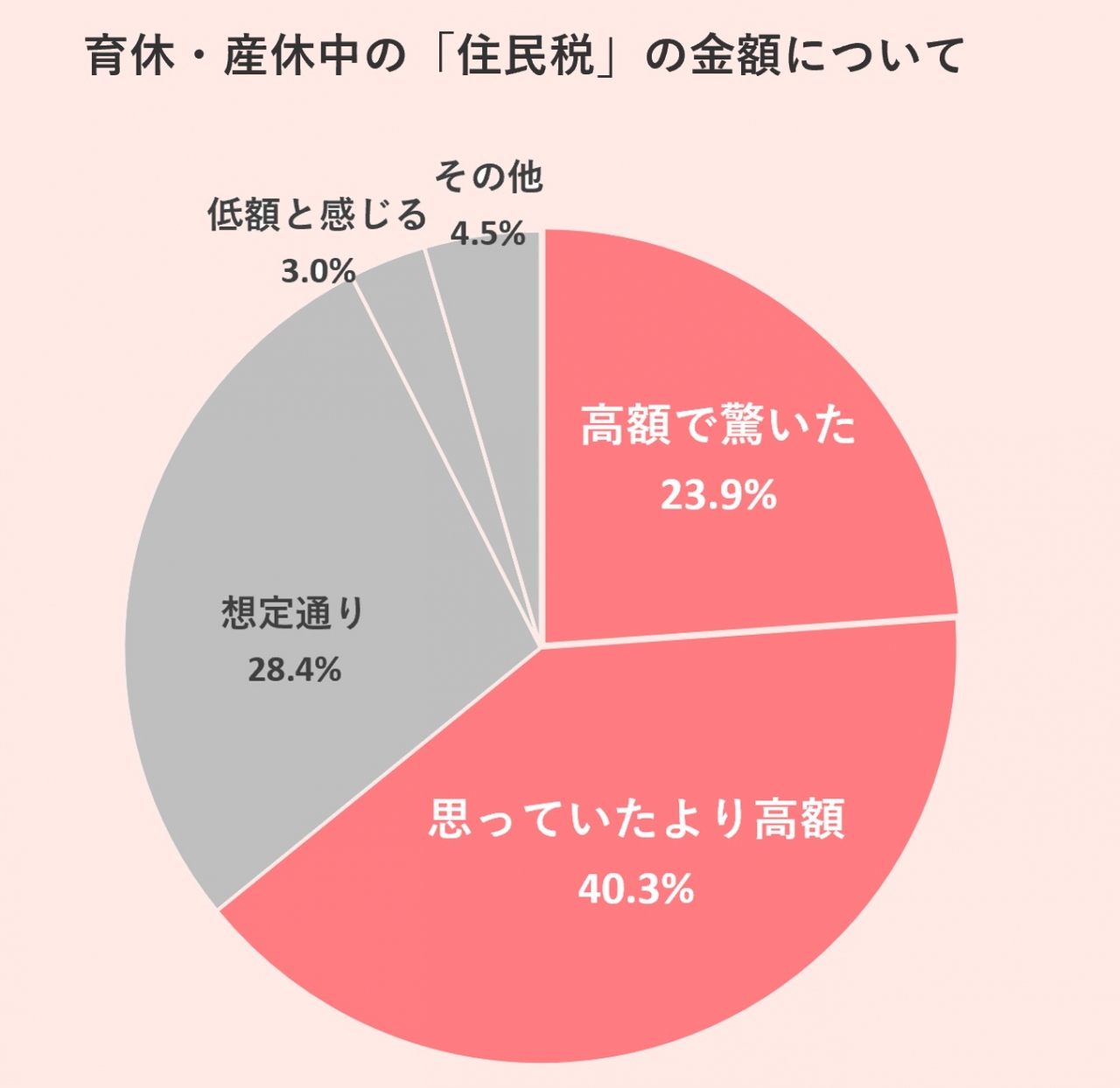

アンケート*結果でも、「産休・育休中の住民税の支払い」について理解していた妊婦さんは約4割にとどまりました。

今回は、公認会計士の鈴木康也先生に産休や育休にまつわる「住民税」について教えていただきました。

【目次】

- 「住民税」ってどんな税?

→所得税と住民税の違い

→住民税は、一律で約10%

→今年の所得で来年の「住民税」が決まる - 「住民税」は育休・産休中も支払いアリ!

- 「住民税」の節税のコツ

- ふるさと納税で節税

- iDeCoで節税

- 保険も検討してみよう

- お仕事復帰後は「住民税」が軽くなる!?

- 支払いが厳しいときは相談を

そもそも「住民税」ってどんな税?

会社員など給与所得のかたは、給与から税や諸費用が天引きされています。給与明細をよく見ると、〇〇税・〇〇保険などいろいろなお金が天引きされています。天引きされるお金のうち、税金はおもに2種類。「所得税」と「住民税」です。

「所得税」と「住民税」はどう違う?

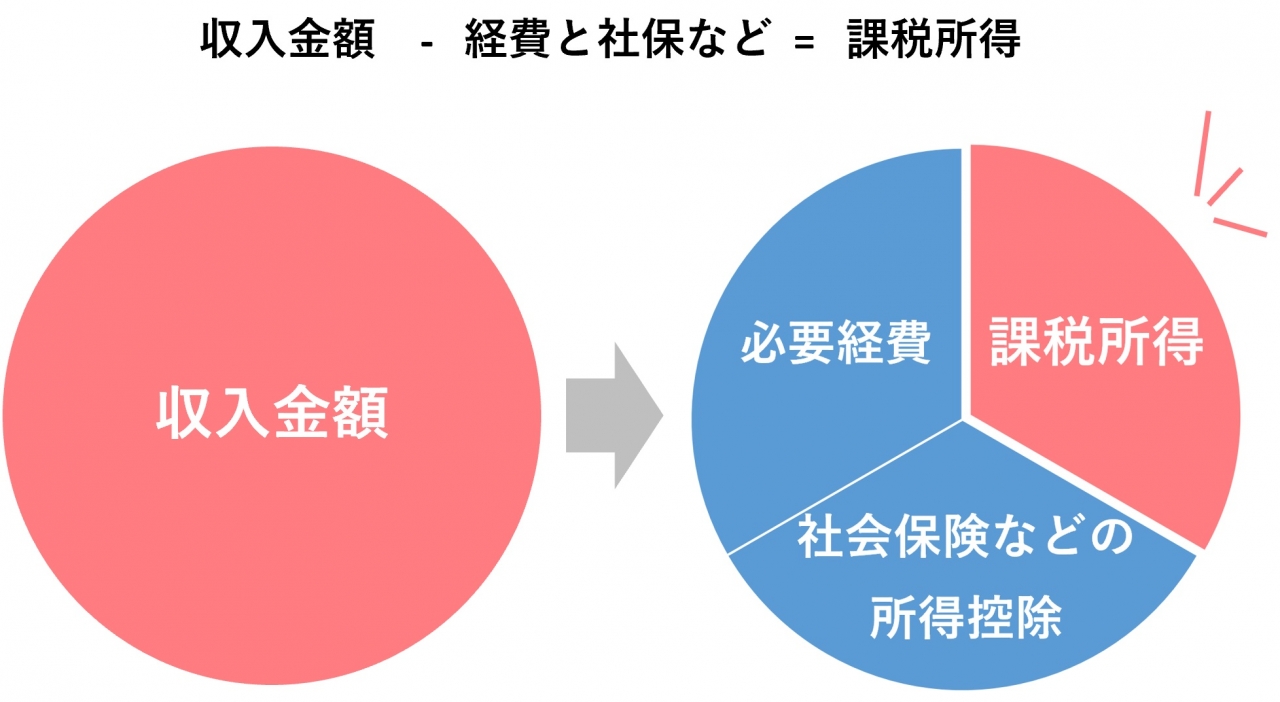

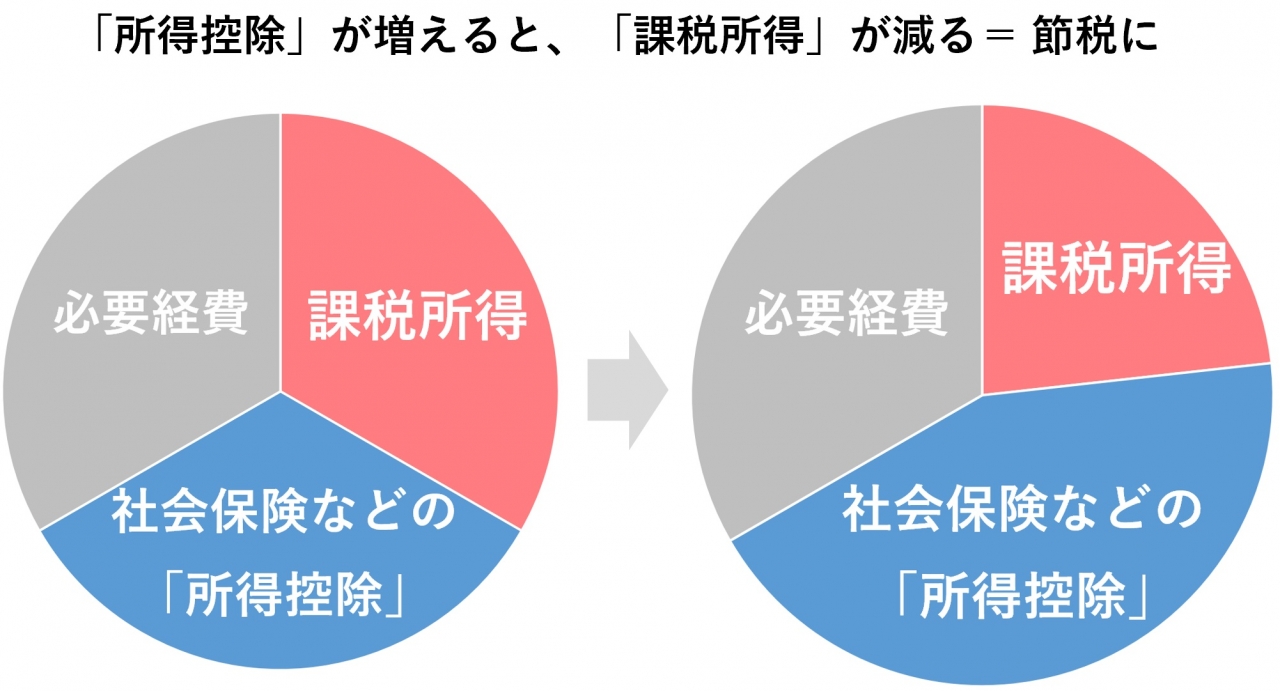

お給料から天引きされている「所得税」と「住民税」は、いずれも課税所得に税率をかけて計算されます。課税所得は『所得税』と『住民税』を計算するときのベースとなる金額となり、次の図のように収入金額から必要経費と所得控除を除いた金額のことをいいます。

「所得税」と「住民税」は、税率と納め先も違います。

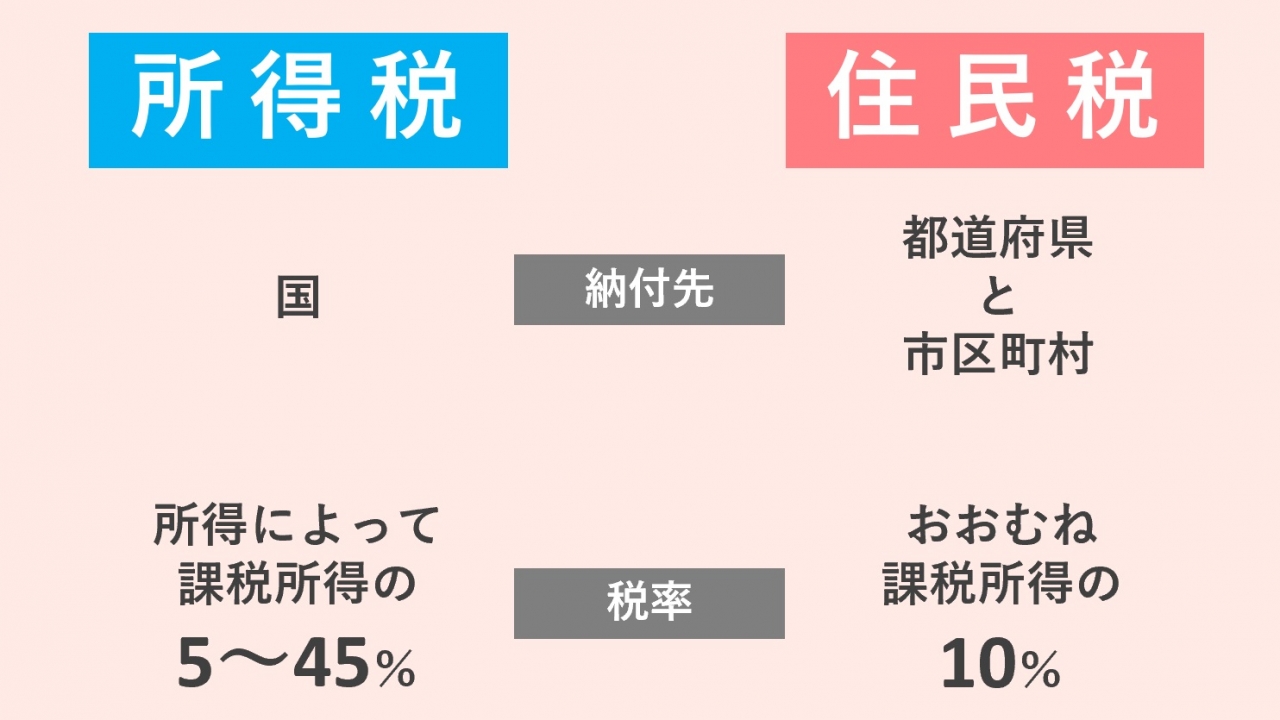

国に対して納め、所得に応じて税率が変わります。たくさん所得があるほど税率が上がる仕組みになっていて、日本の所得税の税率は5~45%です。

とは…同じく個人の所得にかかる税金です。お住まいの都道府県や市区町村に納めます*1。

とは…同じく個人の所得にかかる税金です。お住まいの都道府県や市区町村に納めます*1。

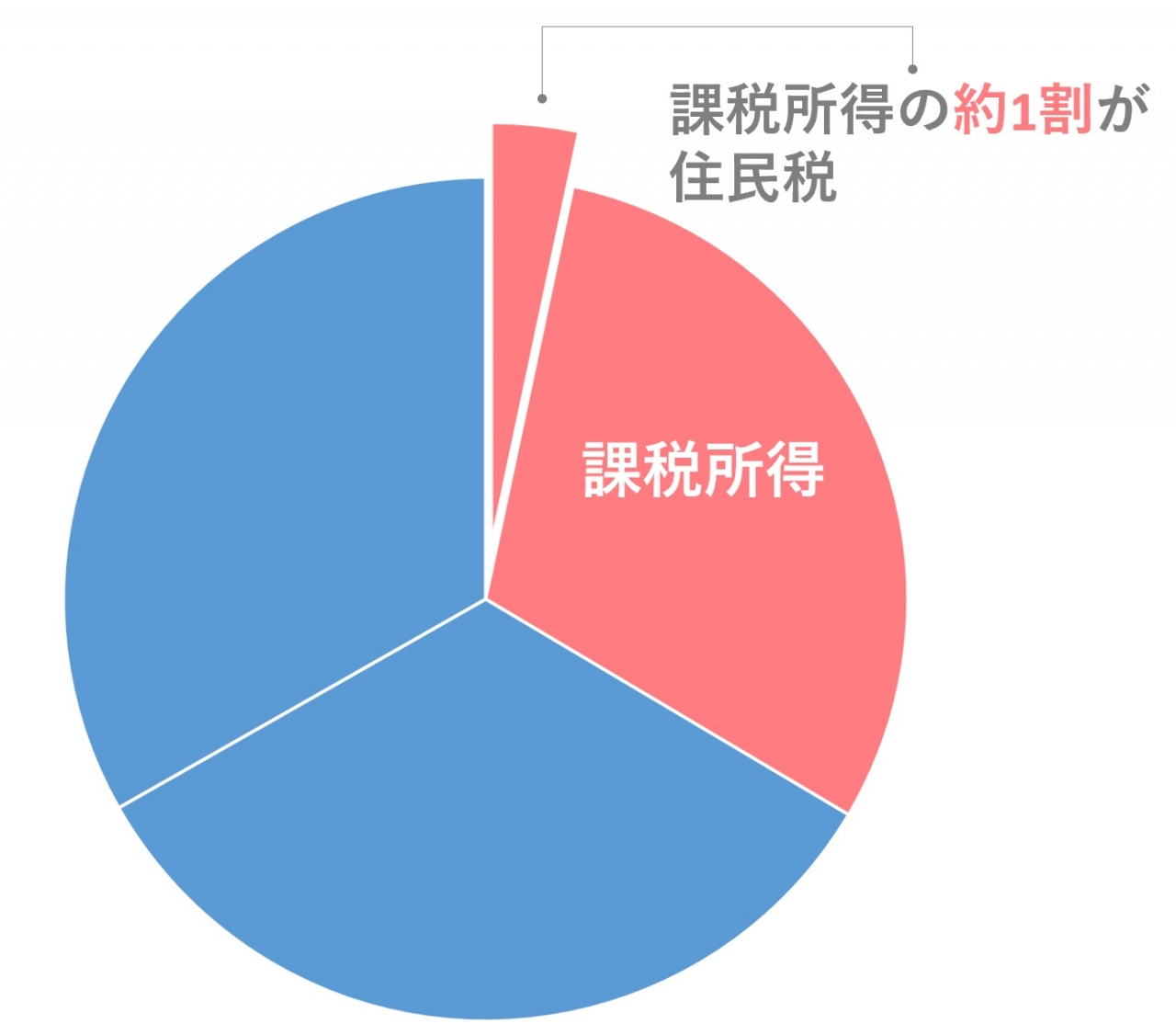

「住民税」は所得の額で税率が変わることがありません。地域によって多少の差はありますが、概ね1年間の課税所得の10%です。内訳は市区町村税が6%+都道府県税が4%です。

学校・ごみ処理・街路樹の整備・保育園などの福祉に活用されます。

「住民税」は、課税所得の約10%!

「住民税」の税額は、所得の大小にかかわらずおおむね1年間の課税所得の10%です。

今年の所得で、来年払う「住民税」を計算します

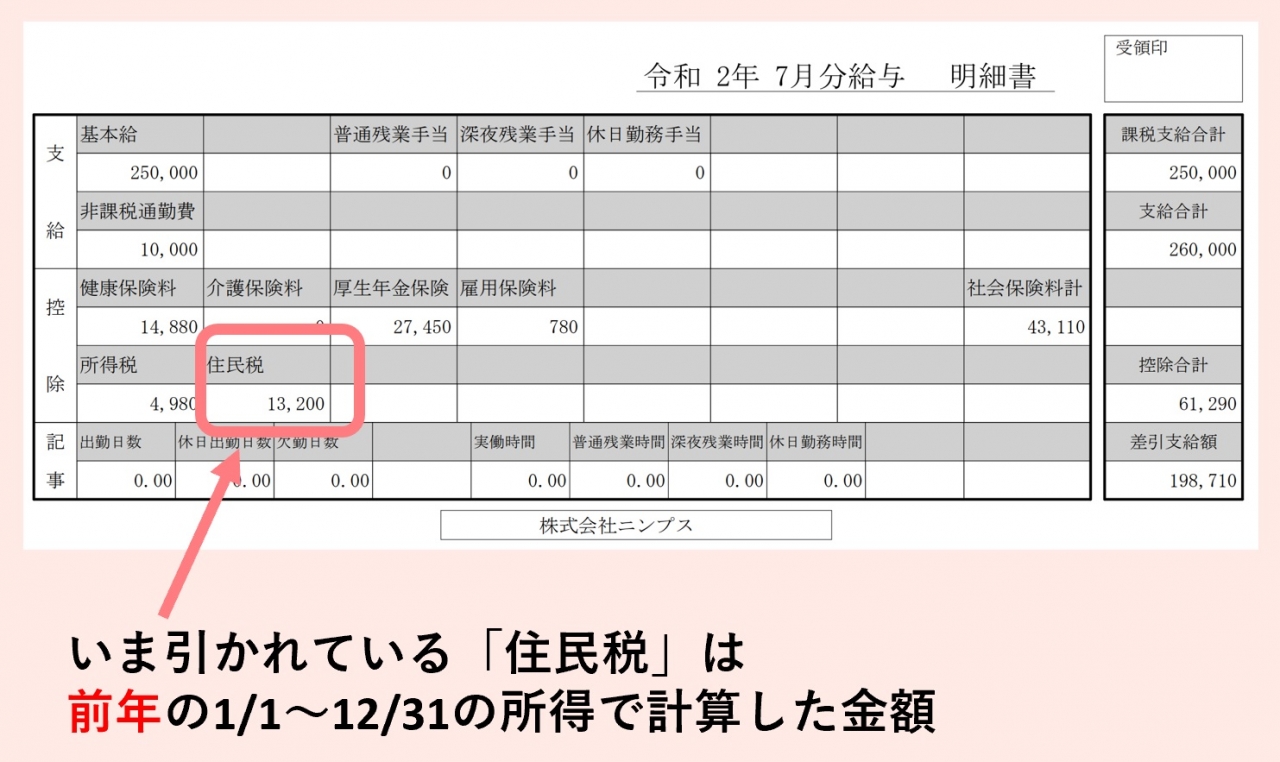

「住民税」はおおむね、1年間の課税所得の10%ですが、ここでいう1年間の区切りは、前年の1月1日~12月31日までとなります。前年の1月1日~12月31日までの所得で計算し、これを今年の6月からの1年で納めます。

お給料から天引きされる場合も、前年の1月1日~12月31日までのお給料(所得)で「住民税」を計算し、今年の6月から納めていくという仕組みです。

たとえば、お給料が毎月25万円(年間300万円)の30代・会社員・扶養家族ナシのかたの場合、年間で約16万円程度が「住民税」とすると、給料から毎月天引きされる場合は、12ヶ月で割るので約13,300円/月です*3。

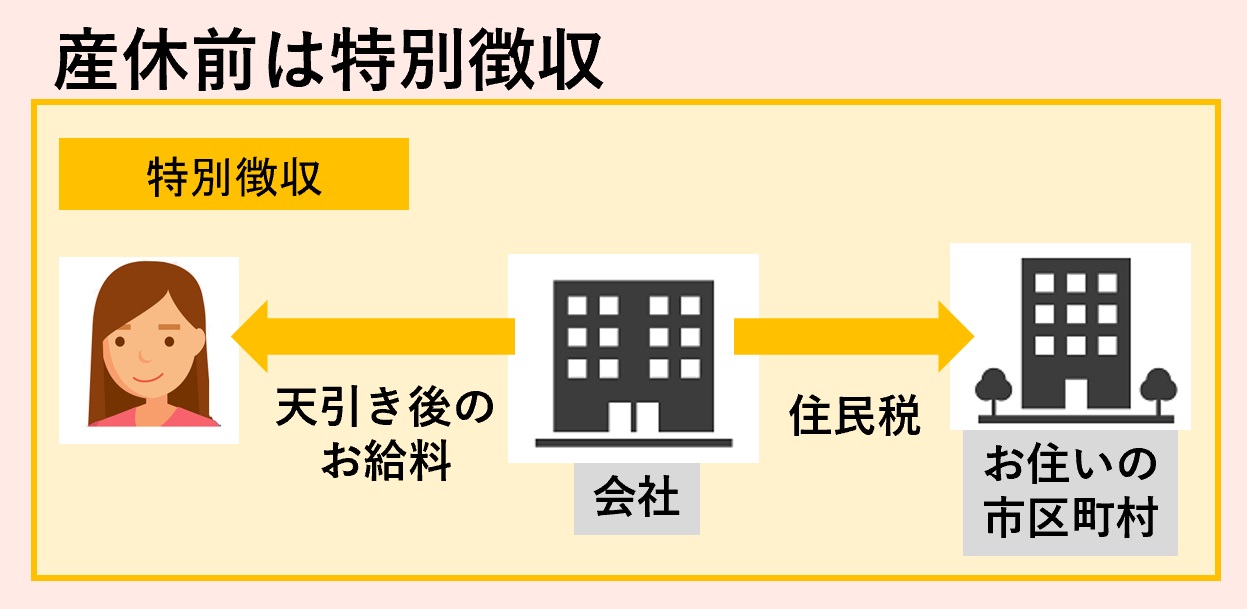

お給料から天引きされた「住民税」は、会社があなたがお住まいの市区町村にそれぞれ支払っています。このように給料から天引きされて会社が市区町村に納める方法を、住民税の「特別徴収」といいます。

「住民税」は

産休・育休中も納める必要あり

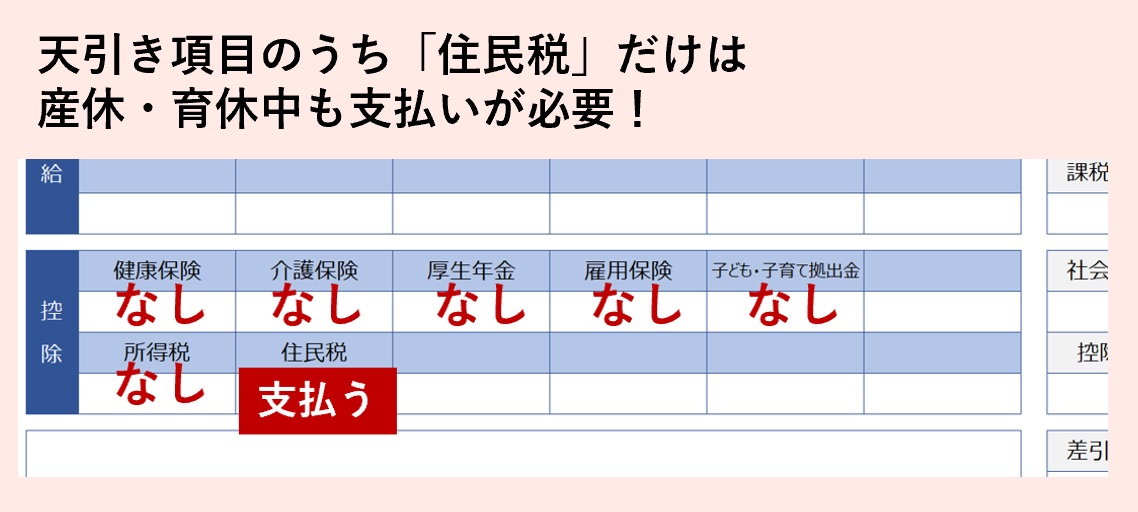

産休・育休中は、「社会保険」は免除になりますし、「所得税」もかかりません*4。

は…産休・育休中は「所得」がないので、引かれません(ちなみに、産休手当や育児給料給付金は「所得」に含まれないので、手当に所得税はかかりません)

は…産休・育休中は「所得」がないので、引かれません(ちなみに、産休手当や育児給料給付金は「所得」に含まれないので、手当に所得税はかかりません) は…健康保険料と厚生年金保険料をあわせて「社会保険料」といいますが、産休・育休中は支払いが免除されます。詳しくはこちら→

は…健康保険料と厚生年金保険料をあわせて「社会保険料」といいますが、産休・育休中は支払いが免除されます。詳しくはこちら→

フリーランスのかたなどが加入する国民年金も、出産前月から4ヶ月間は保険料が免除されます(多胎妊娠は6ヶ月間) は…雇用保険はお給料に対してかかるので、産休・育休中はかかりません

は…雇用保険はお給料に対してかかるので、産休・育休中はかかりません

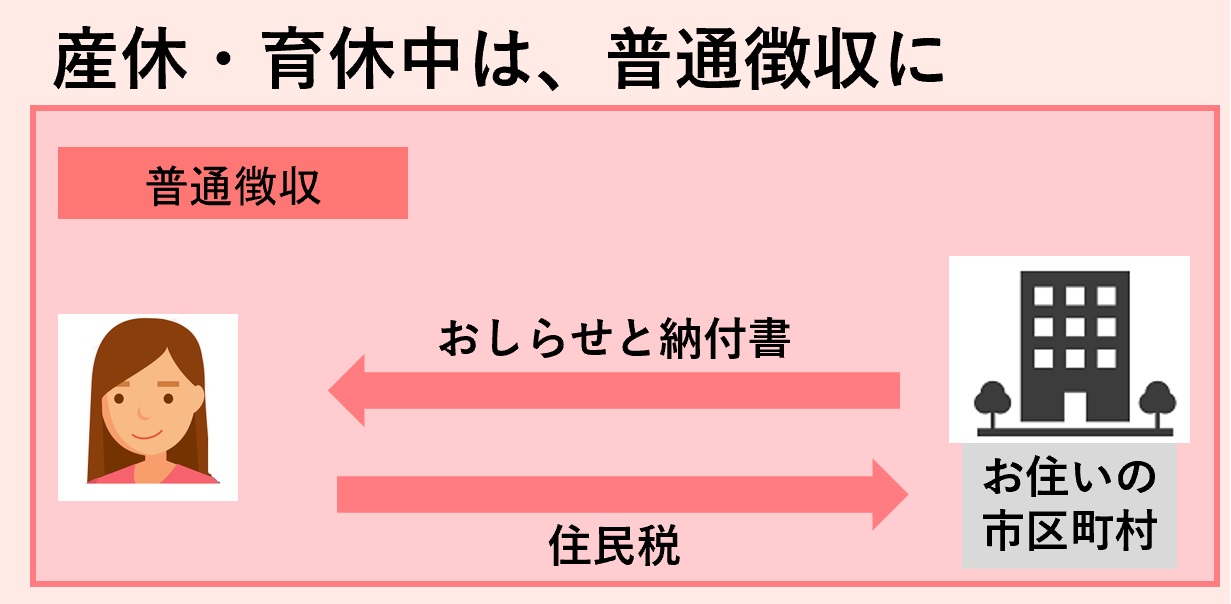

しかし、 だけは、前年の1月1日~12月31日の所得に対してかかる税のため、産休・育休中の無給の期間も納める必要があります。

だけは、前年の1月1日~12月31日の所得に対してかかる税のため、産休・育休中の無給の期間も納める必要があります。

とはいえ、産休・育休期間はお給料がなく天引きをすることができないため、産休に入る時期によって下記のような手続きをして納めます。

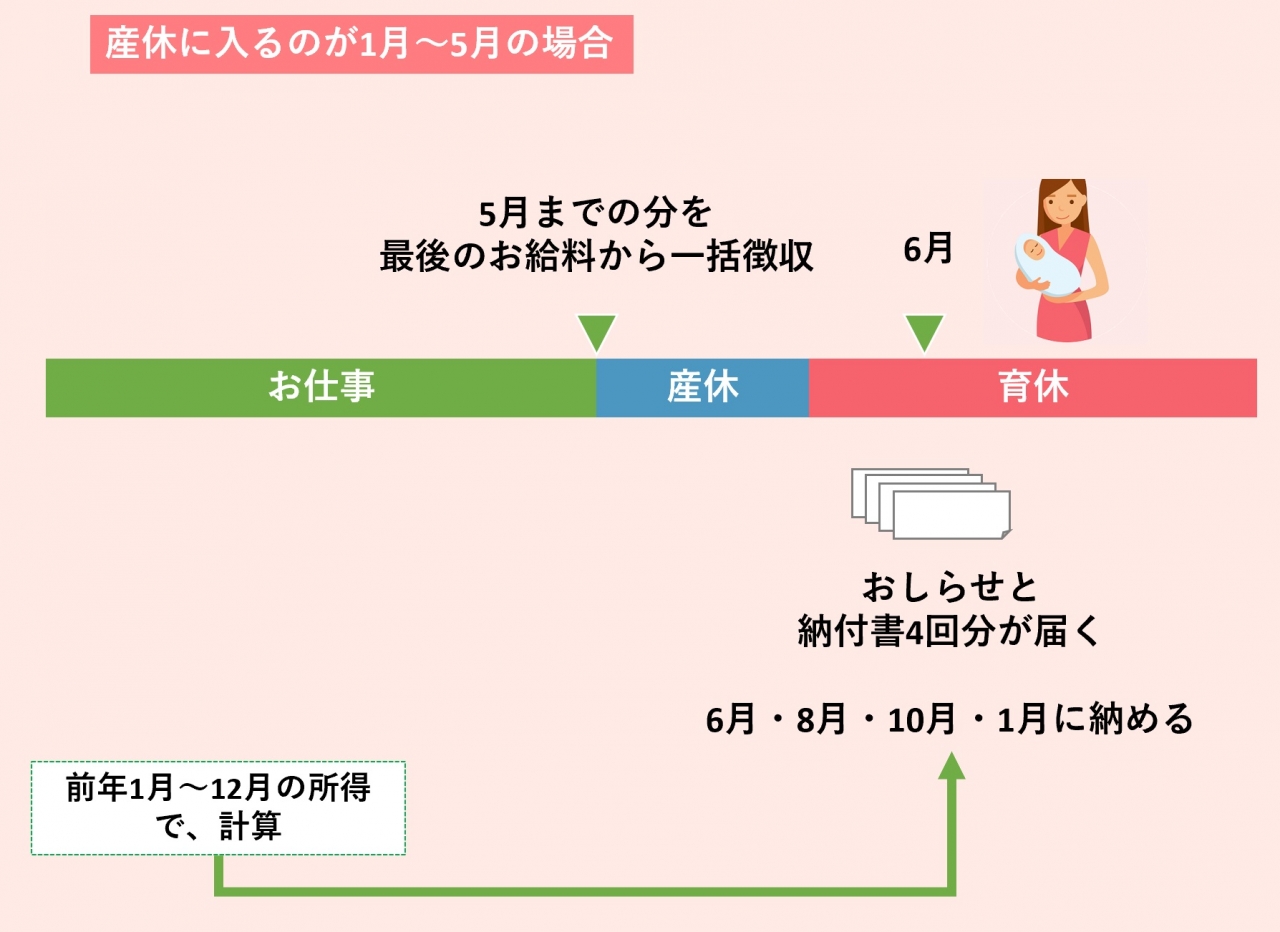

◆産休に入るのが1月~5月の場合

産休に入る前の最後のお給料から、5月までの住民税を一括で天引きしてもらいます(一括徴収)。これにより5月までの住民税の納付は完了します。

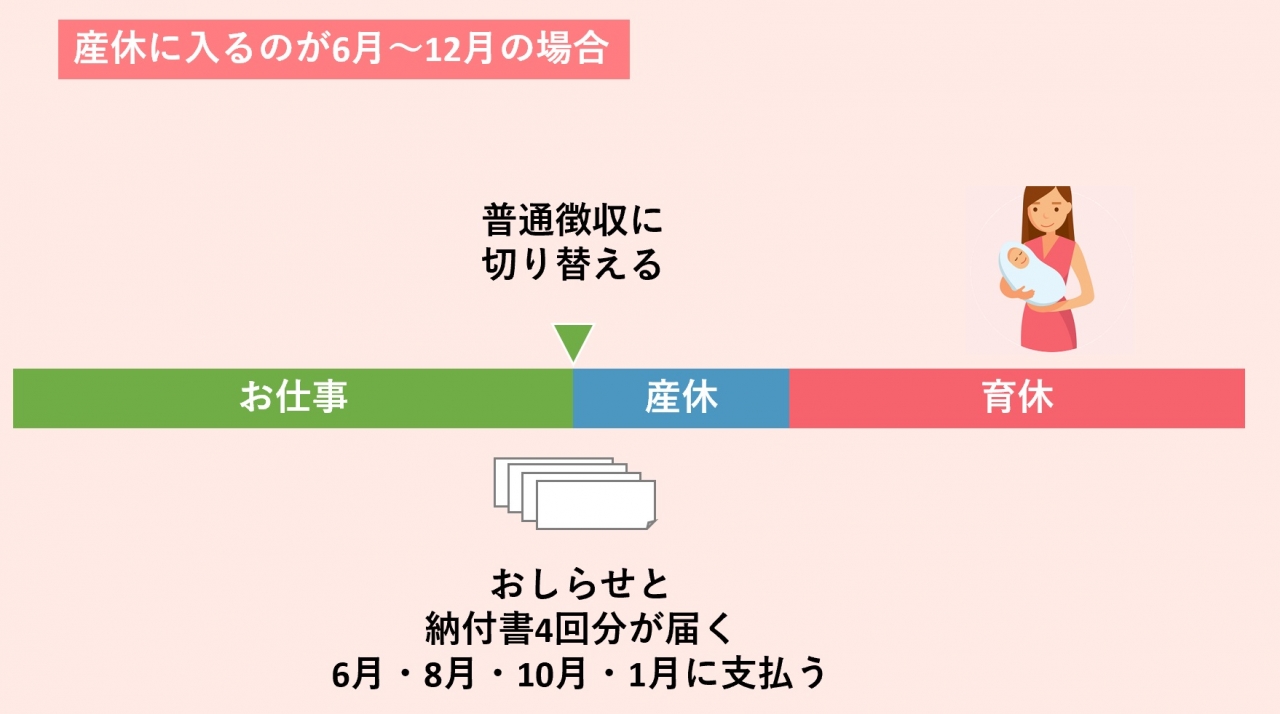

6月になると、前年1/1~12/31の所得に対する「住民税」のお知らせと納付書が市区町村から直接届きます。6月、8月、10月、翌年の1月の4回に分けて、納付書でコンビニエンスストアや金融機関から支払いをします。

◆産休に入るのが6月~12月の場合

自分で直接市区町村に納める「普通徴収」に切り替えます。切り替えの手続きは会社が行います。市区町村から自宅に納付書が届くので、6月、8月、10月、翌年の1月の4回に分けて、納付書でコンビニエンスストアや金融機関から支払いをします。

ただし、希望をすれば1~5月に産休に入るかたと同じように「一括徴収」で、産休前の最後のお給料からまとめて天引きしてもらうこともできます。

「普通徴収」でまとまった額になるのが、妊産婦さんにつらいところ

お給料の時は、住民税は1年分を12ヶ月で割って毎月天引き(特別徴収)になるのですが、産休育休中は「普通徴収」になり、納付の時期が年4回になります。そのため、1回の納付額が大きく感じることも。アンケートでも3分の2以上のかたが、産休育休中の住民税を「高額」と感じています。

来年6月以降の「住民税」を

軽くする節税のコツ

来年5月までの「住民税」は、基本的にいまから変更することはできませんが、来年6月以降の「住民税」は12月31日までの間の働き方や節税対策で変わってきます。

【来年6月以降の住民税が変わる要素】

- 12月までのあいだに産休・育休に入る

→今年12月31日までの間に、産休や育休による無給の期間が含まれるため、毎年ほぼ一定の所得の方は「住民税」が下がります。 - 自分名義で住宅ローンで家を購入

→「住宅ローン控除」により住民税も一部軽減される可能性があります。 - その他「控除」される保険などに加入した

→控除額に応じて「住民税」が軽減されます。 - パートナーや両親を扶養家族にした

→扶養家族が増えると、控除される金額が増えるため「住民税」も下がります。

「ふるさと納税」で「住民税」を軽減

ベビーカーも選べる!

これから産休・育休を迎える妊婦さんが、来年6月以降の「住民税」を節税できる方法もいくつかあります。

先に説明したように、「住民税」は1年間の課税所得のおおよそ10%が、来年納める金額となります。

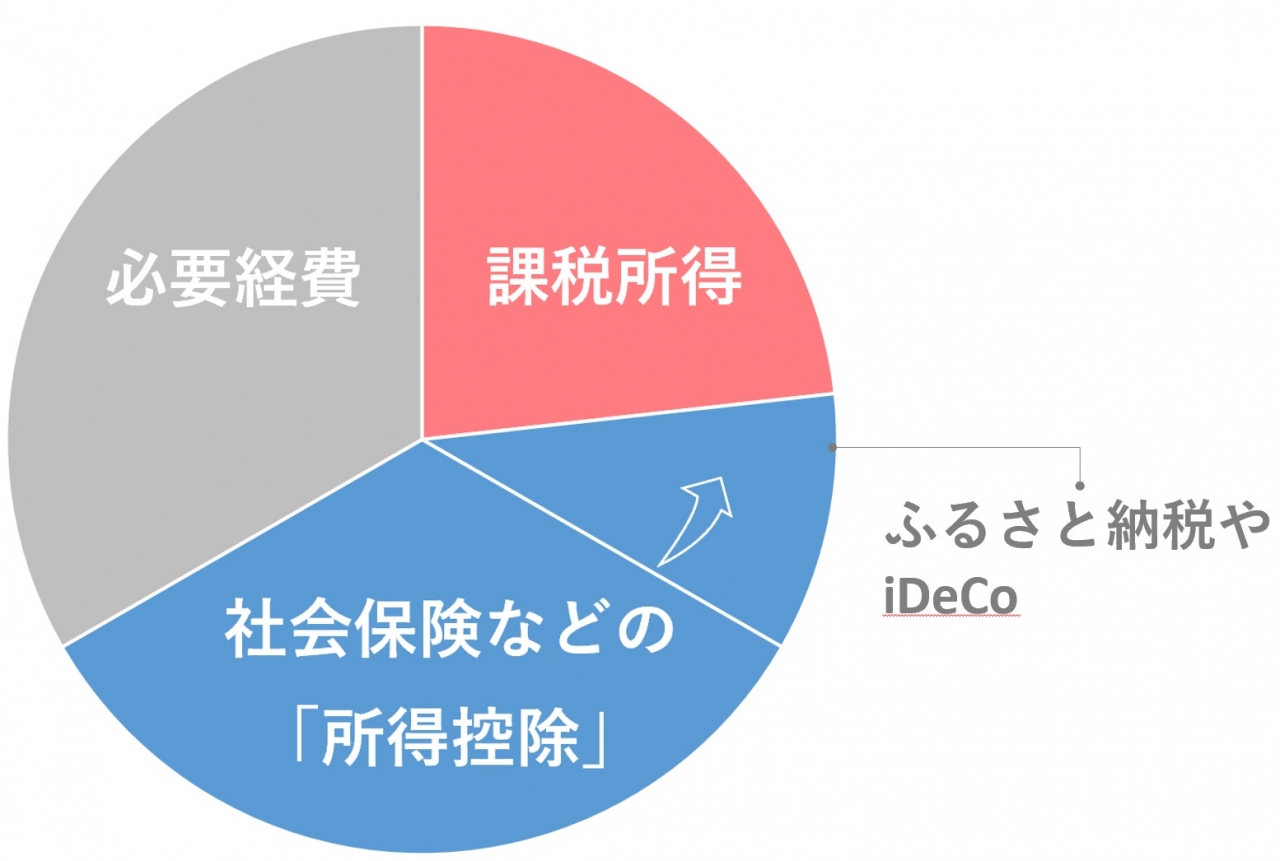

下記の図の「所得控除」の金額が増えると、手取り部分が減るため「住民税」が下がります。「その他控除」に入れられる控除にはいくつかの種類があり、そのひとつが「ふるさと納税」です。

「ふるさと納税」とは自治体に寄附ができる制度です。所定の手続きをすると寄附で支払った金額から2000円を引いた額を、所得税の還付や住民税の控除で受けられます。

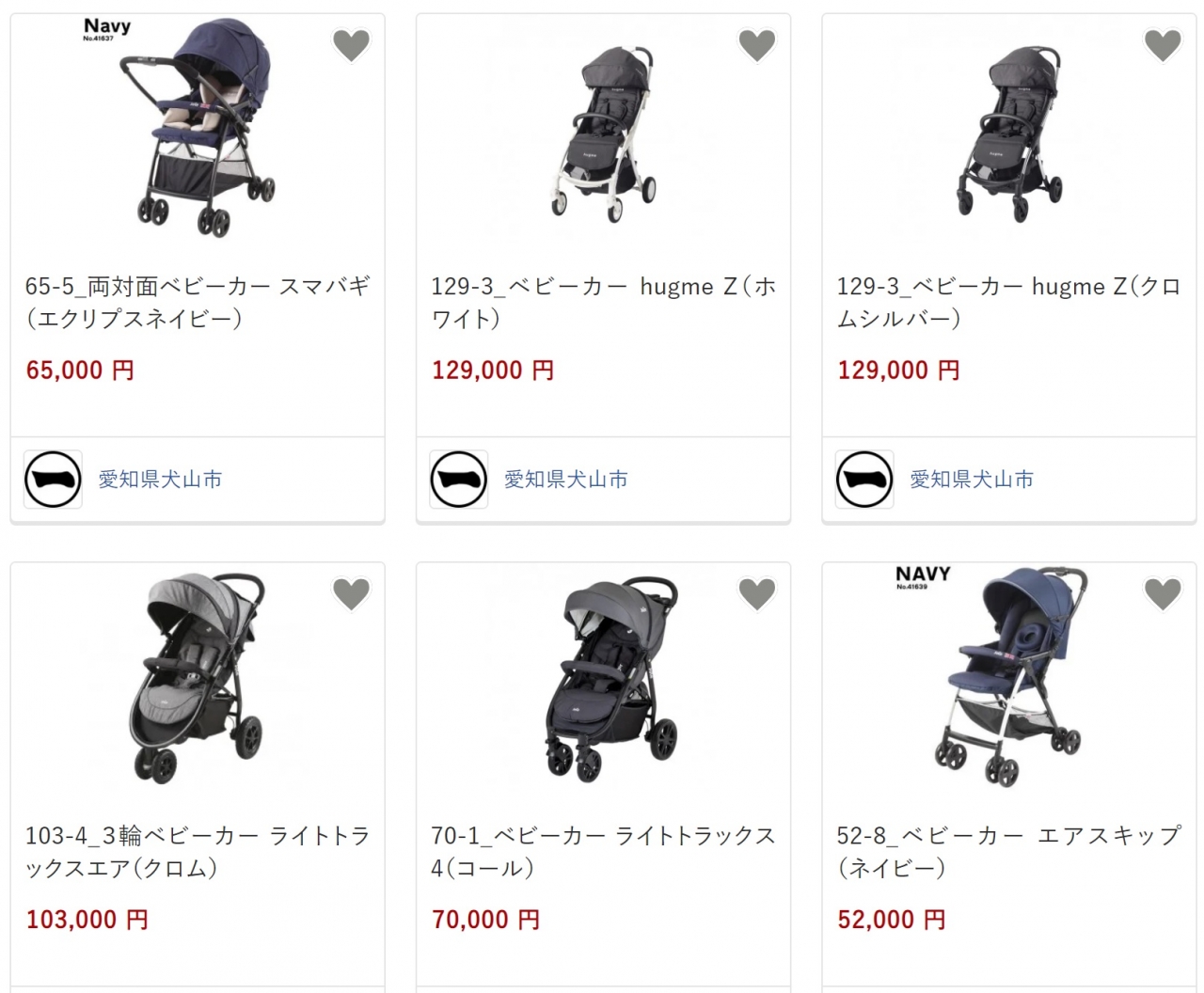

「ふるさと納税」をすると、お礼の品をもらえることがあります。お礼の品の中には、出産準備に必要なおむつやベビーベッドなどもあります。

【ふるさと納税 赤ちゃんグッズの例】

※「ふるさとチョイス」さんの一例です。返礼品は変わることがございます

- 愛媛県西条市:おむつ

- 山形県酒田市:おむつ

- 愛媛県四国中央市:おむつ

- 愛知県春日井市:おむつ

- 愛知県犬山市:ベビーベッド・ベビーカーほか、「カトージ」の製品いろいろ

たとえば、ある都市に20,000円の寄附をすると

- お礼の品としてSサイズのおむつを4パックもらえます*5。

- さらに、2,000円を除いた残りの18,000円は、来年6月以降の住民税から差し引かれます。

つまり実質、支払いは2,000円で、おむつ4パックがもらえることになります。

【ふるさと納税の留意点】

「ふるさと納税」を行う際は、下記の点に留意しましょう。

◆自分で計算する必要あり

「ふるさと納税」の全額の控除を受けるには、寄附金額に上限があります。上限金額については、個人の所得や家族構成にもよるので、これを自分で計算する必要があります。上限を超えた部分は返金などもありません。ふるさと納税のサイトなどで確認しましょう。

◆3月に確定申告が必要です

「ふるさと納税」による控除のためには、3月に確定申告を行う必要があります。出産前後に確定申告をするのはなかなか大変なものです。よく検討しましょう。確定申告ナシで控除が受けられる「ワンストップ特例制度」が便利です。(ワンストップ特例制度に関して、ふるさとチョイスのサイトにリンクしています→)

「iDeCo」で「住民税」を軽減

貯金をしながら節税

「iDeCo(イデコ・個人型確定拠出年金)」とは、掛金を積み立てて、60歳以降で受け取る仕組みです。単なる貯金と異なり、「ふるさと納税」と同じく「所得控除」にできるため、来年6月以降の住民税を軽減する効果もあります。

お給料から天引きで支払うこともできます。受け取る時期が60歳以降なので、老後の資金を貯めておくのに貯金ではなくiDeCoを使用したり、40歳を超えて出産するママパパなら、お子さんの教育資金の貯め先にもピッタリです。

【iDeCoの留意点】

- 原則として60歳まで受け取ることができません。

- 掛金は、働き方(会社員、自営業、フリーランス)や、勤め先の制度によってそれぞれ上限金額があります。

- 掛金は5,000円/月~で、掛金額は1,000円単位で上限までの範囲で自由に設定可能です。1回/年に限り掛金額の変更も可能。

お子さんの保険を検討するなら

早めがお得!

妊娠・出産を機に、パパやママの保険を見直すかたや、お子さんのための学資保険に加入するかたも多いと思います。生命保険も「所得控除」のひとつである「生命保険料控除」が受けられるため、「住民税」の軽減につながります。

「生命保険料控除」は、1月1日から12月31日までの1年間で支払った保険料で計算をします。「住民税」の「生命保険料控除」の限度額は28,000円です。

さらに、生命保険は一般にママパパの年齢が若いほど保険料が安くなる傾向もあるので、お子さんが生まれる予定がある場合、働くママパパは今年の12月末日までに保険加入をすれば、来年6月以降の「住民税」の軽減効果もありつつ、生命保険の金額も抑えられることが多いので、生命保険の加入を検討しているなら早く入るほどお得といえます。

【保険加入の留意点】

- 妊娠中は加入できない保険もあります。

お仕事復帰後は

「住民税」負担が軽くなります

所得のない産休・育休中の「住民税」を支払いが厳しいと感じるかたもいらっしゃると思いますが、「住民税」は前年の所得をベースに計算しており、かつ「出産手当金」や「育児休業給付金」は所得とみなされないため、育休明けの6月以降の「住民税」は普段に比べて負担が軽く感じるかもしれません。

また、「住民税」は1月1日~12月31日のお給料が100万円以下の場合発生しません。産休・育休のタイミングによっては、1月1日~12月31日のお給料が100万円以下になるケースもあります。この場合、翌年6月からの「住民税」は0円!1年分の住民税のつもり資金で、生まれた赤ちゃんのための保険や貯蓄にまわすのもいいですね。

自治体によっては「住民税」の減免も

自治体によって、産休・育休中の「住民税」の減免ができることがあります。昨年に比べ所得が半分以下になったなどの条件があり、育休が対象になるかどうかなどの制度の内容も自治体によって異なります。

また、減免の制度がある自治体も、自治体から減免の案内が来るわけではないので、お住まいの自治体のホームページなどを確認してみてはいかがでしょう。

支払いが苦しいときは、自治体に相談を

育休中の「住民税」の支払いがどうしても厳しい場合は、市区町村に相談してみましょう。「育児休業期間中の住民税の徴収猶予」があり、一時に納税することが困難であると地方団体の長が認める場合は、育児休業期間中1年以内の期 間に限り、住民税の徴収が猶予されます。

ただし、職場復帰後に延滞税を含めて納税することになります。詳しくはこちら(厚生労働省サイト)→

* 2020年6月23日~30日実施、妊婦さん・パートナー・2歳までのママパパ886名の回答。「ニンプスラボ」アンケート。

*1 厳密には現住所ではなく、今年の1月1日時点に住んでいた市区町村に支払います

*2 大まかな計算となります。

*3 実際の住民税等は、家族構成や家族の年齢、都道府県などの要件で異なります。参考例としてご覧ください。

*4 お給料以外の所得がない方の場合。

*5 2020年7月現在の情報です。